個人事業主から法人化する年収の目安は?儲かり具合と将来の展望がカギ

「所得が1000万円を超えたら法人化したほうが良い」は本当?詳しく税額を計算してみた

個人事業主としてある程度の売上をあげられるようになると、確定申告で支払う税額の大きさなどから成長を実感するようになります。そうなったときに視野に入ってくるのが法人化すべきかどうか。

会社を作って法人化すれば節税に有効と言われますが、法人化すべき基準やタイミングは、ビジネスの種類や事業主の考え方によって異なります。

法人化すると納税額が低くなる仕組みと、どれぐらいの儲けがあれば法人成りを検討すべきか、また、現在のビジネスにとってどちらが望ましいのかといったところを、わかりやすく解説します。

法人化を考える方へ創業手帳では創業カレンダーをご用意しております。起業を起点に前後1年間のスケジュール管理ができ、無料ですのでぜひお気軽にご利用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

年収(所得)がいくらから法人化するべき?800万円~1,000万円?

税制度や法人を維持するためにかかる費用をふまえると、所得で800万円~1,000万円程度が法人化を検討する一つの基準となります。基本的な考え方として、個人が支払う所得税は累進課税といって、所得が高いほど税率が高くなります。

法人が払う法人税・事業税も所得によって税率が変わる部分はあるものの、所得税ほどの累進性がないため所得もしくは年収が大きくなるほど、法人化するメリットが大きくなります。

個人事業主と法人の税率の違い

個人事業主、法人ともに売上から経費を除いた所得(利益)の大きさに応じて、所得税と法人税がそれぞれに課せられます。税率は下の表のようになっています。

【個人事業主と法人の税率の比較】

| 国税 | 個人事業主(所得税) | 法人(法人税) | |||

| 課税所得 | 税率 | 控除額※ | 課税所得 | 税率 | |

|---|---|---|---|---|---|

| 195万円以下 | 5% | 0円 | 年800万円以下の部分 | 15% | |

| 195超~330万円以下 | 10% | 97,500円 | |||

| 330超~695万円以下 | 20% | 427,500円 | |||

| 695超~900万円以下 | 23% | 636,000円 | 年800万円超の部分 | 23.2% | |

| 900超~1,800万円以下 | 33% | 1,536,000円 | |||

| 1,800超~4,000万円以下 | 40% | 2,796,000円 | |||

| 4,000万円超 | 45% | 4,796,000円 | ※上記は資本金1億円以下の法人 | ||

| 地方税 | 個人事業税 | 税率 3~5% | 法人事業税 | 税率3.5~7.48%** | |

| 個人住民税 | 都道府県民税、市区町村民税合わせて税率10%前後 | 法人住民税 | 法人税割:税率7.0~10.4%、均等割:最低7万円** | ||

*控除額は後段で触れる税額を調整するための控除ではなく、超過累進税率(低い金額の区分から当てはまる部分ごとの税率で計算する仕組み)を課税所得額から速算するための金額

**東京都の場合。法人事業税と法人税割は超過税率が適用される場合を含む。また法人事業税は普通法人(外形標準課税法人・特別法人ではない)公益法人、人格のない社団等のケース

所得(=売上ー経費)にかかってくる所得税の税率の違いが、個人事業主と法人では大きく異なります。

個人事業主は売上から経費を引いた所得が上がるほど税率も高くなり、所得に応じて所得税や住民税を合わせて5%~60%程度の税金を払わなければなりません。

対して、法人の場合は法人税の税率が2段階しかないため、25%~40%程度となります。所得が大きくなると、法人税の方が税率を抑制しやすいのです。

課税所得800万円程度が法人化の最低ライン

両者について所得税部分のみを計算してみると、課税所得800万円でほぼ税額が同等となり、同水準を上回ると法人の方が税負担額が小さくなります。

800万円(課税所得) ✕ 23%(税率) ー 63.6万円(控除額)=120.4万円(所得税額)

【法人】

800万円(課税所得)✕ 15%(税率) = 120万円(法人税額)

従って、所得が800万円を超えたタイミングから、法人化の検討余地が出てきます。さらに所得が900万円になると、個人の所得税では税率が33%に上がるため、法人化による税負担の軽減効果がより期待できるでしょう。

法人化によるコストも加味すると所得1,000万円程度が目安

単純に税率で優位に立っただけで法人化をするのは早計です。法人化するとなると、登記手続きにかかる初期費用や毎年の税理士への報酬が発生します。

登記費用は法人を設立するときに1度だけ発生するコストですが、最低でも20万円~30万円程度はかかります。また、法人の決算申告は税理士など専門家に依頼しなければ対応が困難です。税理士にもよりますが、小規模な法人の税務・決算対応には毎年10万円~20万円程度はかかるとみた方がよいでしょう。

こうした法人化による付帯コストを加味しても、税制面で確実に優位に立てる水準が法人化の本来のタイミングといえます。最終的には、自分で法人化にかかる初期費用・ランニングコストを計算して初めて明確になります。

一つの目安として、所得1,000万円程度を継続的に上回るようであれば、さまざまなランニングコストを加味しても法人化したほうが優位となる可能性が高いでしょう。

なお、法人になった場合、たとえ赤字であったとしても法人住民税の均等割分の最低額7万円は納めなければなりませんし、税理士報酬も毎年発生します。合計数十万円のコストを毎年払い続けられるかも、法人化を検討する上でのポイントとなります。

インボイス制度導入により法人化の目安は変わってくる

インボイス制度導入を機に、従来より法人化の検討を加速させる個人事業主が増えています。従来は、個人事業主の場合、売上1,000万円に到達するまでは通常10%(軽減税率なら8%)かかる消費税が免税となるルールがありました。

一方で、法人は資本金が1,000万円未満であれば最初の2期は免税となりますが、以降は消費税の納税が義務づけられます。従来はこのルールにより、売上1,000万円以下であれば所得水準にかかわらず実質的な税負担が個人事業主の方が軽い傾向にありました。

しかし、インボイス制度の導入により、個人事業主でも適格請求書発行事業者として登録した場合には、売上にかかわらず消費税が課税されます。これにより、売上高において個人事業主を継続するメリットが減ったため、インボイス制度導入を機に法人化を検討する方も少なくありません。

役員報酬に給与所得が適用されるのも法人化のメリット

役員報酬にかかる所得税の税率は個人事業主と同じですが、役員報酬として会社から給与をもらう形にすると、給与所得控除により法人の税率を計算するベースの所得が下がります。

なお、個人事業主には青色申告特別控除があり、金額は最高で65万円です。一方、役員報酬の給与所得控除は下の図のようになっています。

個人事業主の事業所得と役員報酬を同じ額とした場合、その額が190万円を超えれば、役員報酬の給与所得控除額が青色申告特別控除額の65万円を上回ります。

【給与所得控除額(令和2年分)】

| 収入金額 | 給与所得控除額 |

| 162.5万円以下 | 55万円 |

| 162.5万円超~180万円以下 | 年収 ✕ 40% ー 10万円 |

| 180万円超~360万円以下 | 年収 ✕ 30% + 8万円 |

| 360万円超~660万円以下 | 年収 ✕ 20% + 44万円 |

| 660万円超~850万円以下 | 年収 ✕10% +110万円 |

| 850万円超 | 195万円 |

(国税庁 給与所得控除額より)

例えば、事業所得と役員報酬が同じ500万円だとすると、個人により差がある配偶者控除や扶養控除などの所得控除を除いて考えて、課税所得が同じであれば、役員報酬に対する所得税額が8.2万円ほど低くなります。

{500万円(事業所得) ー 65万円(青色申告特別控除) ー 38万円(基礎控除)} ✕ 20%

ー 42.75万円(控除額) = 36.65万円(所得税額)

【法人の所得税額】

{500万円(役員報酬) ー (500万円 ✕20% + 44万円)} ✕ 20% ー 42.75万円(控除額) =28.45万円(所得税額) ← 個人事業主より8.2万円安い

事業所得、役員報酬が700万円の場合では、所得税額はそれぞれ73.71万円、56万円となり差額は17.71万円と、もとになる金額が大きいほどその差が開きます。

役員報酬はルールに従って定めないと経費ならない

役員報酬を自由に変動させると、法人の税払い額を調整できてしまうため、役員報酬を法人の経費として計上するためには、一定のルールに基づいて役員報酬を決めなければなりません。

役員報酬の支払い方法は、基本的に次の3つが認められています。

①定額同額給与

②事前確定届出給与

③利益連動給与

ただし、③は小規模な法人にはハードルが高いため、実質的には①定額同額給与②事前確定届出給与の制度を利用しましょう。

会社員で言うところの月給に近い性質を持つ「定額同額給与」は、設立から3カ月以内に金額を固定しなければならず、少なくとも事業期間が終わるまでは原則として変更できません。

その他、事前に税務署に届けると②事前確定届出給与で追加の給与を支払えます。こちらはボーナスに近い性質を持つものです。

原則として法人化したら個人と法人の資産をより明確に区別しなければならないため、法人の資産を生活費に回すことはできません。税制面に加えて、自分の生計を維持するうえで適切な役員報酬を設定しましょう。

法人化すると個人事業主、法人経営者それぞれ手元に残るお金は?

利益や税金をもとに、個人事業主と法人経営者で手元に残る金額を計算しました。

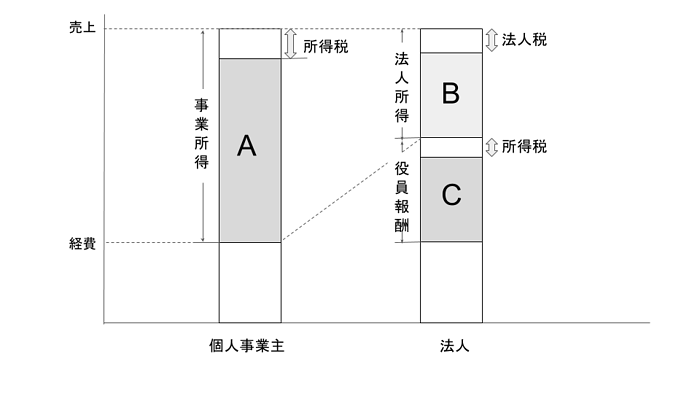

個人事業主の場合は、利益(事業所得=売上ー経費)から所得税を払った残りが手元に残るお金です。(下図Aの部分)

これに対して、法人の場合の税引き後の利益は会社のお金(下図Bの部分)であり、経営者個人のために自由にできるお金ではありません。法人経営者が個人の収入として得られる部分は役員報酬から所得税を引いた残り(下図C)の部分です。

【個人事業主と法人の収入に占める税金の構造(所得税部分)】

図に示しているとおり、経営者個人に会社から支払う役員報酬は、毎月同じ金額(定期同額)に決めていれば、経費(損金)とすることができるのです。

役員報酬の金額を大きくすれば課税される法人所得を圧縮して法人税額を下げることができます。しかし、これはひとり会社の場合です。会社の規模が大きくなれば役員報酬は株主総会、もしくは、取締役会決議によって決まります。

法人化の際に年収(所得)以外で考えなければいけない要素

所得の大きさによる税額の違いのほかにも、法人化する際に考慮しなければならないさまざまな要素があります。主要なものを2つご紹介します。

消費税の免税期間をどう活用するか

売上1,000万円という金額が法人化の目安としてよく言われます。法人化により増える経費を捻出でき、納税面でも有利さを実感できるようになる数字であるというのが理由です。

もうひとつ、売上1,000万円の根拠として消費税の納税義務が関係しています。個人事業の売上が1,000万円を超えると、翌々年から消費税課税事業者となり支払う税金が増えることになります。

新規設立法人は2年間消費税の納付が免除されるため、個人事業主で売上が1,000万円を超え、その納付義務が発生する直前に法人化をすれば、さらに2年間、消費税の納付が免除されます。

しかし、個人事業主の時点で消費税を支払う余力があるのであれば、あえて法人化せずに売上規模がさらに大きくなったところで法人化したほうが、消費税の免税額がより大きくなるという考え方もあります。

インボイス制度導入の影響

上記でも触れましたが、消費税の免税制度は、インボイス制度導入により個人事業主が適格請求書発行事業者となった場合には適用されなくなります。そのため、将来的には消費税の免税を理由に法人化タイミングを考える必要はなくなります。

ただし、個人事業主が適格請求書発行事業者となった場合で売上1,000万円未満の方は、2026年分の申告まで納税額が売上税額の2割まで減額される特例が導入されます。

売上高を基準として法人化を検討する場合は、基本的にこの軽減措置が切れるタイミングを待つのも一案です。

法人化した場合の社会保険料負担の大きさ

個人事業主と法人経営者の社会保険の保険料負担も大きな差が出てきます。

個人事業主の国民年金と国民健康保険、法人の厚生年金、健康保険の保険料は以下の表のとおりです。

【個人事業主と法人の社会保険料の違い(令和2年9月~)】

| 個人事業主 | 法人 |

|

【国民年金 保険料(令和5年度)】 所得に関わらず月額16,520円 年額では198,240円 |

【厚生年金(令和2年9月~)】 標準報酬月額により 年額193,248円~1,427,400円 |

| 【国民健康保険 保険料(令和5年度)】 ※東京都大田区40歳世帯人数1人 (40~64歳 介護保険料含) 所得金額500万円ー年間保険料615,103円 所得金額1,000万円ー年間保険料1,040,000万円 |

【【健康保険(令和5年3月~)】 ※協会けんぽ東京都 (40~64歳 介護保険料含) 標準報酬月額により 年額69,600円~16,680,000円 |

まず、一番大きいのが国民年金と厚生年金の保険料の違いでしょう。給与としての役員報酬が年間111.6万円未満であれば、厚生年金保険料の年額は国民健康保険とほぼ同じです。

役員報酬が高いほど保険料も増えていき、762万円を超えれば国民健康保険料の7倍以上の金額になってしまいます。

協会けんぽの健康保険のほうが国民健康保険と比べると保険料は高めであり、所得1,000万円で比較すると保険料が17万円ほど多くなります。法人経営者が役員報酬から支払う社会保険料は会社と折半していますが、1人会社であれば実質全額負担と同じことです。

役員報酬を多めに設定する場合は、社会保険料の負担額もシミュレーションしてみるべきです。

ビジネスの将来像を明確にして法人化の目的を考える

ここまでは税金をメインに考えた場合の法人化のタイミングを解説してきました。ここでは、ビジネスの種類や経営者本人が会社をどうしたいかという側面から法人化を考えていきます。

会社を成長させたいのか、自分の資産を築くかという点で方向性が変わってきます。

会社の成長を考えるのであれば、早期に法人を作り組織化して売上の拡大を図っていくのが道筋でしょう。役員報酬を抑えて会社の利益を増やし、投資に回すことで成長のサイクルを軌道に乗せます。

反対に、自分の腕一本で稼ぐフリーランス的な業種であれば、法人化の必要はないという結論もありえます。

ただし、もし所得が大きくなれば、節税を目的に法人化して役員報酬を大きく設定する必要が出てくるかもしれません。会社にキャッシュが貯まった場合は、リタイアする時点の出口戦略も考えなければならないでしょう。

また、業種やビジネスの種類といった点も法人化すべきかどうかに大きく関わります。設備や運転資金、人手が必要な業種であれば、法人化が有利であり、やはり会社の利益を増やしていくべきです。

取引先の要請や関係をつくるために法人化が必要な場合もあります。その優先度が高ければ所得がそれほど多くない状態でも法人化するメリットは大きいでしょう。これらの要素も幅広く考えた上で、法人化の目安を判断するのが賢明です。

法人化しないほうがよいのはどんな場合か

明確な理由がなく、資金面で余力が出てくる前に法人化してもメリットを享受することはできません。加えて、会社経営という視点や税制を中心とした会社のお金に関する知識を持たなければ、法人化しても存続させることは難しいでしょう。

また、そのビジネスが安定して稼ぎを生み出せるかどうかも重要です。激しい浮き沈みが避けられないようなビジネスでは、売上が落ち込んだ時、以前の実績をもとに算定される住民税や社会保険料の支払いに苦しめられることになります。

まとめ

自分のビジネスの現状を冷静に見つめた上で、そこから将来の姿をイメージしたときに、その選択肢の一つとなるのが法人化です。ひとくちに個人事業主といっても、業種や売上規模、年齢、家族の事情まで、事業に影響する要素は実に幅広いのが実態です。すべての個人事業主にとって法人化が正解ではありません。

しかし、一定水準の所得を確保でき、事業を安定的に続けることができれば、法人化することでビジネスの自由度を広げ、個人の資産形成に役立てることも可能になります。

そのためには、税金を始めとした制度面のさらに詳しい知識とそれを賢く活用する戦略が必要です。税理士など専門家の協力を得て、確かな将来を手に入れてください。

「冊子版 創業手帳」では、資金調達の方法やキャッシュフローの考え方など、スタートしたばかりのビジネスに役立つ情報を多数掲載しています。無料でご覧いただけますので、ぜひ参考にしてください。

また「資金調達手帳」では、あなたに最適な資金調達方法をまとめています。法人化の際の資金調達で大切なキャッシュフロー改善チェックシートもおつけしております。こちらも無料ですのであわせてご利用ください。

(編集:創業手帳編集部)